悟空观点

悟空观点丨投资本质的秘密

一

证券投资是指以货币购买企业发行的股票和公司债券,间接参与企业的利润分配,是财富拥有者购买资本品以期在未来实现价值增值的谋利性经营性活动。投资者当期投入一定数额的资金而期望在未来获得回报,所得的回报应该能补偿:(1)投资资金被占用的时间;(2)预期的通货膨胀率;(3)未来收益的不确定性。

根据效率市场假说,股市资料信息极其复杂庞大,投资者不可能全知全觉,只能在不完整信息基础上做出的投资决策必然带有不确定的预判假设。

那么我们讨论投资的本质必然是在限定条件下的交易决策。

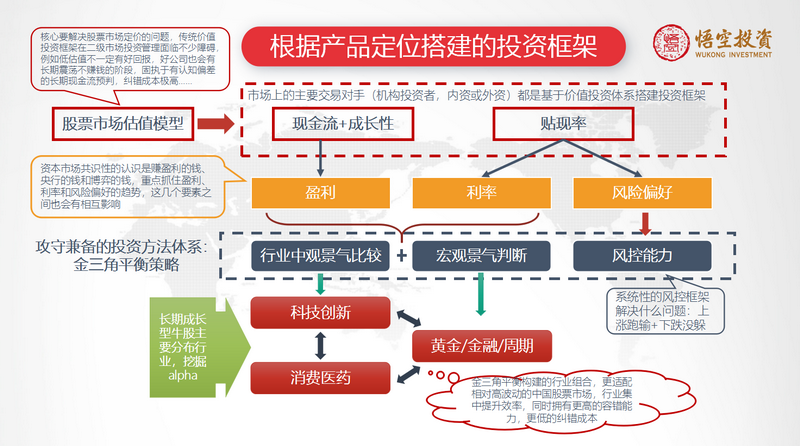

成熟股市的主要定价权掌握在机构投资者手中。市场上的主要交易对手(机构投资者,内资或外资)的共识都是基于价值投资体系搭建投资框架;

我们定义有长期稳定现金流、资本回报率高于资金购置成本的公司为好公司,进行价值发现和匹配估值水平,行业和公司都处于盈利趋势中。

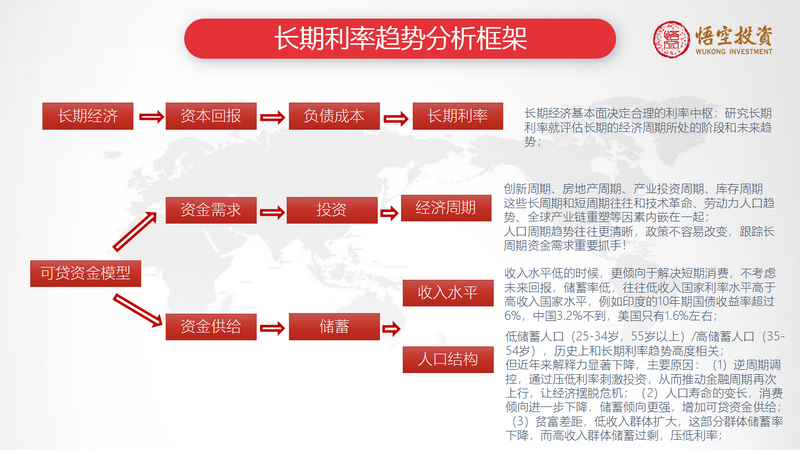

宏观货币政策端看利率、流动性和风险偏好;

悟空投研框架和策略定位:资产增值(优秀的收益回报),稳健风控(兼顾波动率的控制),从而体现出优秀的夏普率,对广谱的财富管理需求有高适配性。

二

我们从行业景气和确定性两个维度来评估企业价值,是行业和个股研究的重点。

对景气的讨论统一到现金流的角度来讨论,不仅仅是行业周期带来的需求波动问题,还有行业供需格局对价格的影响,进而判断现金流中长期趋势。

投资领域通用的DCF估值模型,现金流、成长性、资金成本三个要素隐含的假设非常多,要预判的问题非常多,要完成DCF定量的估值模型就见仁见智了。而这些假设往往都是基于投资经理的定性判断来得到的。这里面隐含一个问题,一旦关键假设破坏,公司的价值可能就会瞬间崩塌,你之蜜糖可能是他之毒药,长期稳定盈利的投资经理是极其稀缺的。

宏观趋势可以从时间和空间两个角度来讨论:(1)长期利率趋势,估值抬升的基础;(2)不同资金来源的资金成本差异。

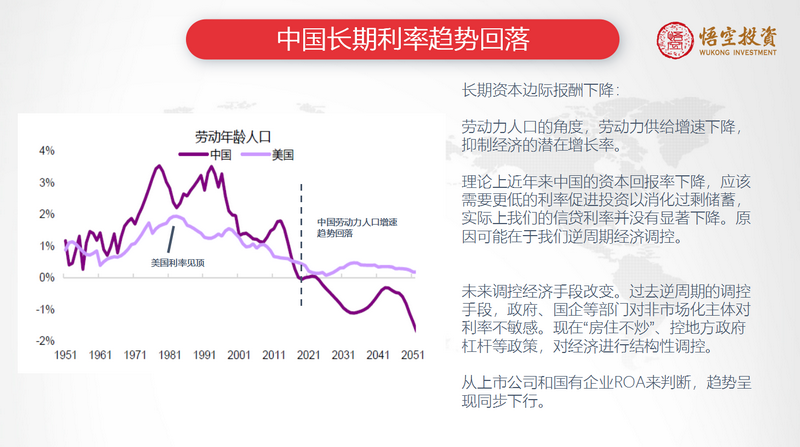

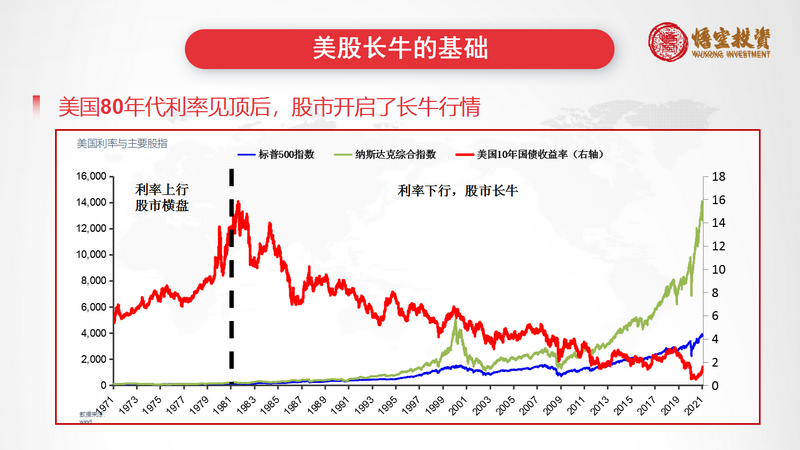

80年代后的美国利率持续创新低支撑着美股长期上涨趋势;而中国当下长期利率中枢下移趋势的建立,是A股慢牛长牛的基础!

短、中、长期的景气度视角下的行业分布:

三

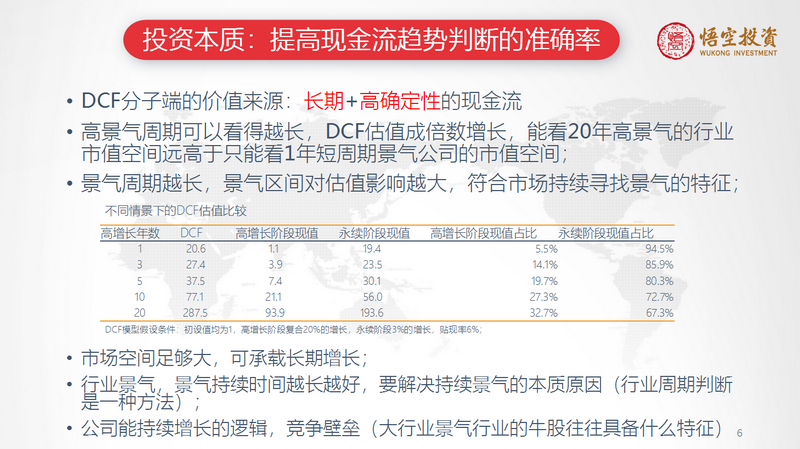

投资本质的把握在于提高企业现金流趋势判断的准确率。

DCF模型考察企业净现金流的远期贴现,其分子端的价值来源于确定性长期可持续现金流。所以高景气周期的行业可以看得长,DCF估值成倍数增长,能看20年高景气的行业市值空间远高于只能看1年短周期景气公司的市值空间;景气周期越长,景气区间对估值影响越大,符合市场持续寻找景气的特征;市场空间足够大,可承载长期增长;

要抓到行业持续景气、企业持续增长的本质原因,行业周期判断是一种方法,具有竞争壁垒是另一个考察视角。

资本市场偏好高ROE、高投入产出比的公司是有道理的,增长的阈值高,再融资的需求低,不易被摊薄,更容易呈现长期稳定现金流的特征,会给予高估值;

低ROE也不一定没有投资机会,行业总有周期,在周期上行的一段往往也会有不错的投资回报,但这类型的行业贝塔机会要清晰定位好周期的位置和判断周期持续性。

四

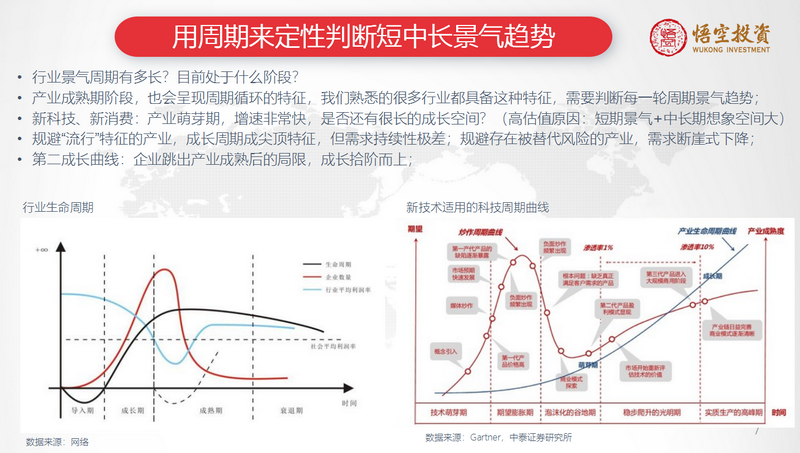

经济学周期理论有长期的康波周期、库兹涅咨周期、朱格拉周期,相对较短期的产品生命周期、库存周期等,用周期来定性判断行业处于短中长景气趋势。创新周期、房地产周期、产业投资周期、库存周期,周期往往和技术革命、劳动力人口趋势、全球产业链重塑等因素内嵌在一起;人口周期趋势更清晰,政策不容易改变,是跟踪长周期资金需求重要抓手。

投资首先要回答行业景气周期有多长?目前处于什么阶段?

产业成熟期阶段,也会呈现周期循环的特征,我们熟悉的很多行业都具备这种特征,需要判断每一轮周期景气趋势;

新科技、新消费、新技术适用的科技周期曲线:产业萌芽期,增速非常快,给予高估值原因在于短期景气+中长期想象空间大。

但“流行”“热点”特征的产业的成长周期成尖顶特征,需求持续性极差;竞争失败被替代的产业也有很大风险,需求会断崖式下降,景气消失。

一旦企业跳出产业成熟后的局限,成长拾阶而上,进入新一轮景气周期。

五

具有所谓护城河的公司是最受投资人喜爱的,我们来认识竞争壁垒的本质具有以下特征:

1、资源壁垒:

2、地域资源,例如赤水河边的酱香型白酒,贵州茅台;

3、流量资源,互联网一般具有赢者通吃的特征,什么样的商业模式更容易聚拢流量就更具备竞争优势,例如社交性的互联网公司估值更高,社交属性能够内生流量,例如针对人性弱点的抖音,短视频抢夺到更多的消费者时间和流量,形成正反馈;

4、交通枢纽资源,典型的案例是机场,例如上海机场、首都机场等流动的中心节点

5、经营权资源,往往是垄断经营的产业,政策性因素主导,例如中国中免,机场免税

6、用户粘性,形成高复购率。比如消费品的黄金赛道,成瘾性是重要的本质原因(高频、高粘性、抗周期等等优势),尼古丁,白酒,奶酪,糖等,不同消费品的成瘾性不一样;除了食欲(可能是比较容易满足的需求),炫耀、颜值等需求,例如豪华车(入门级产品卖得很好)、奢侈品(同理,买不起限量版包包,可以买限量版的唇膏,不完全是炫耀,也是悦己诉求),医美,游戏;比如生态形成的粘性,例如苹果手机,微软的Windows和office;例如芯片设计软件EDA—半导体设备—晶圆制造的生态闭环。

7、品牌和渠道壁垒,包括线上线下渠道;

8、技术壁垒,例如台积电,华为绕不过的坎;技术扩散很普遍;

9、规模壁垒,尤其在宏观降速的环境,头部集中的现象特别明显;

10、成本优势壁垒,例如隆基股份,硅片成本极具优势,通吃全产业链利润;例如恩捷股份,行业最低迷的时候,维持盈利,逆势扩张,抢占上游设备产能,行业周期回来份额进一步提升;

六

总之,我们从中观出发,考察行业空间和行业景气度,深度比较企业竞争壁垒,寻找价值低估或者长期持续增长确定的好公司买入并以量化模型,力求准确实现其价值贴现,是悟空投资的策略基础框架。

七

中国长期利率走低的趋势,奠定了中国资产价格长期上涨的基础,这是我们的基本判断。

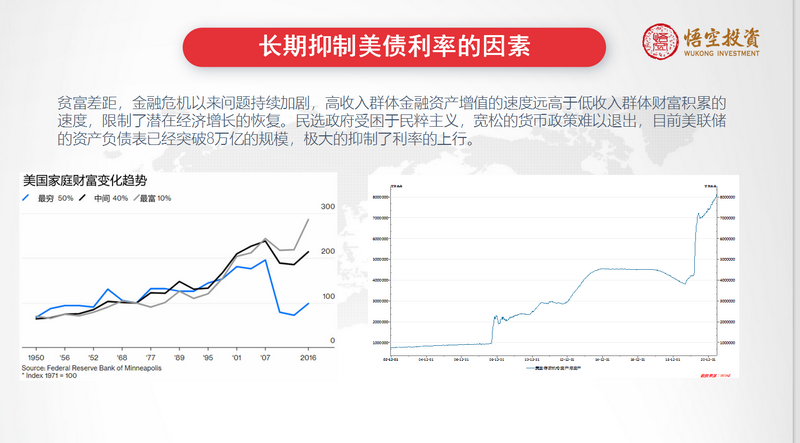

参考美国利率长期走势在80年代见顶后,股市开启了长牛行情。当下贫富差距、产业空心化等社会经济问题持续加剧,高收入群体金融资产增值的速度远高于低收入群体财富积累的速度,限制了潜在经济增长的恢复。美国政府受困于民粹主义,宽松的货币政策难以退出,目前美联储的资产负债表已经突破8万亿的规模,极大的抑制了利率的上行,并催生了美国资产包括股市和房地产的畸形繁荣。

- 上一篇 悟空观点丨人口增速会下来,智能制造要上去

- 悟空观点丨鲍总回答-金牛来了 下一篇