悟空观点

自上而下陷混沌,自下而上显峥嵘

宏观数据和政策发布进入新的平衡态,走出去年的极度悲观,城头变幻大王旗、热点题材出新篇,股指估值齐修复,牛熊涨跌又一轮。悟空团队还是做好自己的基本研究框架吧。

一、国内基本面:

1、经济乐观预期继续强化。

本周公布的3月经济数据较多出现超预期,综合来看,金融政策大幅放松后,国有非市场化部门和房地产部门是贡献经济增长的主要力量。财政自去年四季度开始发力,年初提前下放地方债额度,去年底信用债主要也是城投为主的融资,地方政府去杠杆暂停,停工项目复工,基建投资止跌反弹。金融放松后,一二线低库存高需求的区域,房价和销量同时反弹,对投资和新开工形成支撑,对冲三四线需求回落的压力,但一二线房价上涨预期一旦强化,引导居民进一步加杠杆,宏观风险将增加。国家对居民部门杠杆提升仍然警惕,新的政策表述重新强调“房住不炒”,股票市场也出现这个方向的博弈,超预期的地产数据下,股价并未进一步大幅上涨。

市场化的民营部门产出增速回升,但投资仍在回落,反映对未来的长期前景的判断仍谨慎,减税降费的政策已经落地,民营部门的盈利增速还在回落过程中,短期信心修复主要体现在库存周期上。

2、政策预期边际变化成为市场关注的焦点,尤其是货币政策的边际变化。

周末市场主要聚焦政治局会议的内容,监管层对Q1的经济增长较为满意,六个稳的表述淡化,政策重心调整至结构性改革。短期货币增速超过经济潜在增速,容易引起居民部门再加杠杆,积累宏观风险,重新提出结构性去杠杆和强调房住不炒,市场解读比较一致,货币政策进一步宽松的预期将落空。16年开始去杠杆时,主要是央行控制货币投放的总量,同时结构上也进行调整,通过提升成本和控制货币供应倒逼市场自动去杠杆,但效果有限,后续升级到多部门联合出台政策,堵住能够加杠杆的漏洞,目前主要是央行的政策开始收敛。

3、监管对股市高杠杆问题容忍度较低。

自3月开始查配资以来,监管的动作并未停止,市场即使在查配资的传闻下,调整幅度并不大,这并不意味着查杠杆并非市场的重要影响因素,这一利空风险持续在积累。

海外低融资成本,也形成了一股加杠杆的力量,随着国内货币政策无法进一步继续放松,香港融资成本走高,继续加杠杆的力度受限。近期北上资金流入有波动,跟部分卖方交流来看,和3月以来部分机构止盈有关,但对中国经济的乐观预期(做中美比较,经济数据反映的周期趋势分歧,中美贸易战利好,认为中国投资机会更大)和流动性并未显著收紧,止盈力量并未主导市场趋势。

4、震荡阶段,机构找业绩确定性方向。

机构博弈方向主要是业绩和业绩预期确定方向,蓝筹表现更优主要是金融和部分消费一季报表现较好及预期乐观驱动(保险、银行、白酒等财报较好,家电、免税等消费细分领域高频数据在企稳及格力作为权重股涉及混改主题),而5G和养殖主要是业绩预期比较一致的方向(关注半导体的机会,海外公司传递下半年需求恢复的信息是持续的)。

如果从自下而上的角度来评估,代表指数权重的金融板块Q1财报有较多公司会超预期,目前的上涨可能还要持续到财报季月底结束,对指数构成支撑(保险几家公司的利润增长超预期,银行中股份行和城商行利润超预期的概率也较高,除非明显抬升拨备囤积利润)。

5、观察美股,对利好也存在钝化的迹象。

虽然美股延续上涨的趋势,但涨速放慢,在利好的经济数据之下,市场反映尚属正常,没有出现利好却异常下跌的情况。进入财报季以来,超预期的比例明显较高,但后续表现涨跌不一,对超预期反应不算强烈。

大小盘分化,标普纳指等权重接近新高,罗素2000表现相对较弱。流动性宽松的背景下,理应中小盘更加受益,这部分公司杠杆更高偿债压力更大,显著受益货币政策转向和利率下行。市场并没有按这一逻辑来演绎,主要反映的主要因素是中美贸易谈判,大盘权重更多是跨国企业,受中美贸易战影响更大,3-4月市场对中美贸易战利好的信息反应较为积极,大小盘开始出现明显分化,说明市场已经在兑现贸易战的利好,即使盈利预期在下调(19年EPS从去年底的正增长转为当前的负增长),估值一直在回升。

6、投资策略上,政策变化影响市场预期,经济数据利好钝化。结构上周期和消费相对更受益经济预期的改善,成长需要自下而上找结构机会,中小创年初以来的上涨,估值已经修复,但增速的回升程度是分化的,有真实业绩支撑的成长细分行业行情更具持续性。

海外流动性目前未出现明显冲击的信号,近期主要是美股进入业绩静默期,回购力量减弱(对比标普500和标普回购指数,回购指数的超额收益下降),但并非流动性预期发生根本性变化,来自经济数据层面的风险也不突出,利空在积累,但未构成强卖出压力,海外净多头继续控制总仓位跟随,风险突出阶段做适当保护,寻找利空多重共振的机会再进行风险变现(往往是基本面加流动性风险的叠加)。

国内市场看法延续分歧,利率对估值的驱动力下降,但对盈利确定方向和改革受益方向有积极预期,市场大幅度调整需要多重利空共振(也是基本面和流动性利空的叠加,或者国内外市场共振),流动性利空需要跟踪评估接下来的结构性去杠杆措施和央行的策略变化,经济基本面预计仍有一定惯性,Q2下跌风险下降。排除大幅调整的压力,短期主要是技术性调整的风险,交易量的持续性不足,市场重结构的预期仍在,找确定性方向,蓝筹未至严重泡沫化阶段,仍为机构重仓方向,挖掘业绩能够跟踪的科技成长。

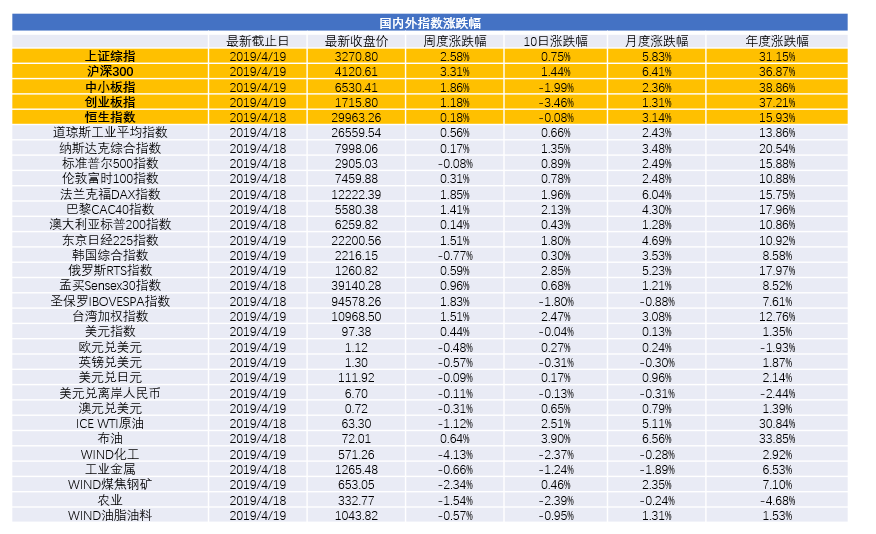

附一、全球指数及行业涨跌幅跟踪

1、全球资产逻辑:川普减税和中国去杠杆使得各国经济周期和金融周期出现错配,美国经济增速的下行速率、中国政策对冲下的经济企稳存在较大的不确定性,各国央行转向鸽派使得流动性预期趋暖,经济下行和流动性转暖的交织使得资产价格走势波动可能加大,川普内外政策都面临挑战,但其行为的不确定性依旧高企。

1.1 经济基本面方面,全球经济周期见顶回落是大逻辑,高频经济数据继续验证,欧洲和中国已经处于下行探底阶段,市场关心美国经济数据回落斜率和中国政策对冲力度及效果,本周美国4月纽约联储制造业指数超预期、3月制造业产出环比不及预期、3月工业产出环比不及预期、2月贸易帐好于预期、4月费城联储制造业指数不及预期、3月零售销售环比超预期、4月Markit制造业PMI初值不及预期、4月Markit服务业PMI初值显著不及预期、3月营建许可不及预期、3月新屋开工不及预期,欧元区4月ZEW经济景气指数回升、3月调和CPI同比终值符合预期、4月制造业PMI初值不及预期、4月服务业PMI初值不及预期,德国4月ZEW经济景气指数超预期、4月制造业PMI初值不及预期、4月服务业PMI初值超预期,法国4月制造业PMI初值不及预期、4月服务业PMI初值超预期,英国2月三个月ILO失业率符合预期、3月CPI同比不及预期、3月零售销售同比超预期,日本3月进出口同比双双不及预期、4月制造业PMI初值边际回升、3月CPI同比符合预期,中国3月经济数据超预期;

1.2 货币角度,各国央行都已“认怂”转鸽,本周美联储官员普遍认为需要观察经济数据走势;欧洲央行多分层利率存在分歧;日本央行依旧维持宽松基调;

1.3 主要国家政策方面,知情人士透露,美中又安排了两轮高层贸易谈判,美国贸易代表和财长计划4月29日当周前往北京,之后一周中国副总理刘鹤将赴华盛顿磋商,官员们希望在刘鹤到访时宣布达成协议及签约峰会细节,特朗普与习近平的签约峰会可能安排在5月底,美欧和美日贸易谈判在即,金正恩周三监督并指导了“新型战术制导武器”的试射;

1.4 本周美股财报受挑剔使得其推动力偏弱,欧美PMI平淡,全球风险资产普遍震荡收涨,欧洲走势偏强,韩国偏弱;彭斯、蓬佩奥讲话和美墨加贸易协定中的毒丸计划显示美方借助自身各方面的优势全方位“围剿”战略竞争对手---中国之势正在形成,G20双方达成90天谈判期的“停火”协议,随着中美谈判开启,市场普遍认为中美能够达成协议,本周美方称中美同意设立贸易执行办公室,总体进展依旧顺利,川普已经感受到压力(股市的大幅波动,经济数据边际走弱,利益受损集团的不断施压,中期选举后川普面临内部阻力,2020年大选布局在即),谈判期的进展需要看双方筹码,经济、金融市场、政治等因素将相互交织影响筹码;经济数据方面,中欧经济已是下行探底阶段,随着减税效应的消退和全球经济的拖累对美国的影响逐渐显现,美国经济走弱趋势不可避免(目前阶段的数据容易出现“打架”),对全球经济将带来二次冲击,中国政策对冲下的经济企稳力度和美国经济回落幅度是焦点;货币政策方面,美联储集体转鸽,缩表计划也将在9月结束,在美国经济出现边际放缓之际美联储就大幅转向鸽派有全球央行协同的考虑,欧央行鸽派基调继续强化,日本央行强调宽松立场,各大主要央行纷纷“认怂”,其他国家也有了宽松基础;当前阶段核心关注是经济前景,经济下行期民粹主义将放大各类困局,之前被“总量”(经济增长)扩张掩盖的“分布”问题将更高频的走向“前台”,对市场的冲击不容忽视,开年之后各大央行纷纷“认怂”显示出央行们退出宽松的艰难,流动性预期和美国经济见顶的交织将使得市场走势复杂化,密切观察回购资金、中长线资金、估值等方面动向,美股可能进入宽幅震荡模式;本周美股在标普2900一线出现高位钝化,市场对财报出现一定的挑剔情绪,回购静默期使得买入力量出现一定程度的缺失,欧美平淡偏不及预期的PMI数据并未冲击市场,中美磋商的进展也未能助推市场,市场似乎又面临技术性调整的压力,但是下周将是美股财报的高峰期,密切关注市场对财报的反应,预期调低后的财报超预期概率较高,欧洲市场本周加速上涨显示出投资者对政策对冲和经济数据边际修复的期待,美欧贸易摩擦基本被忽视,整体依旧是多头氛围,短线关注美股财报季和标普2900点关口,从这几年的美股表现来看,单一经济维度很难带来10%-15%级别以上的下跌,而需要其他利空因素叠加,最重要的就是汇率和货币政策,其次就是黑天鹅事件叠加,而美国流动性环境非常宽松、今年继续增长的回购力量、中美谈判等因素是市场中期向上支撑,当前阶段跟随市场做多,密切观察央行们的预期引导和市场反馈,动态观察油价、利率、流动性环境、美元等,中期重点观察美国经济前景、企业盈利前景以及流动性预期;随着美国经济的见顶信号逐渐显现,美联储转鸽(加息尾声、提前结束缩表计划),欧日中也维持鸽派,流动性环境处于边际转暖的进程中,美国经济放缓、美元不再走强、各国央行鸽派等支撑新兴市场,但经济数据依旧有下行压力,两者的赛跑将阶段性主导市场,短期而言新兴市场氛围偏暖,密切关注各大央行动态和各主要经济体的经济状况,重点关注川普政策取向,这是最大的不确定性,中期关注川普政策进度(尤其中美关系)、经济数据、通胀数据、各主要央行政策等。

2、全球资产表现:3月超预期的金融数据下A股高开低走,央行货币政策委员会例会定调政策边际转向下A股低开大幅高走,之后3月超预期的经济数据下A股陷入震荡,A股屡屡上演超预期走势显示焦灼加剧,全周A股整体收涨;美股财报受挑剔使得其推动力偏弱,欧美PMI平淡,全球风险资产普遍震荡收涨,欧洲走势偏强,韩国偏弱。汇率方面,受3月零售数据超预期推动,美元重新涨至区间上沿,其他货币基本跟着美元指数走势。商品方面,油价高位震荡(美国增产、产油国减产前景、美元指数、库存等综合影响),其他大宗商品普跌,化工品和黑色系尤甚。

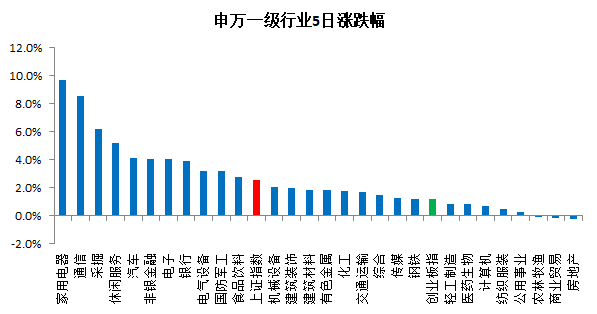

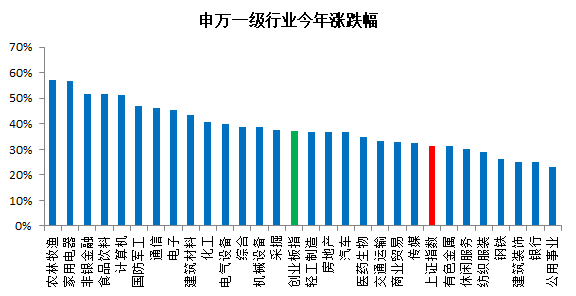

3、A股行业表现:家用电器、通信、采掘、休闲服务、汽车居前,家电受格力电器大涨带动,通信受5G带动,采掘受益国改概念,休闲服务主要是国旅带动,汽车受销量回暖及华为汽车概念驱动。房地产、商业贸易、农林牧渔、公用事业、纺织服装落后,地产受政策预期压制,农业受猪板块波动影响,公用事业、商贸、纺服等低弹性板块补涨后重回低迷。

4、香港市场表现:

(1)行业表现:汽车、电子、半导体、保险、银行、农业居前,地产、医药、电信落后;中信行业方面,汽车、电子元器件、农林牧渔、纺织服装、银行居前,房地产、医药、电力设备、国防军工、通信落后;恒生一级行业方面,金融、消费品制造居前,地产建筑、电讯落后;恒生二级行业方面,资讯科技器材、汽车、半导体、保险、媒体及娱乐居前,医疗保健服务、地产、原材料、医疗保健、电讯落后。(注:为更具代表性和操作价值,将417个港股通标的作为香港市场的观察对象,行业分类采用恒生行业分类标准(一级11个,二级30个),同时观察一级和二级行业表现;另外用中信行业分类标准观察,加强和A股行业的可比性)

(2)个股表现:涨幅前二十的有富智康集团、比亚迪电子、华晨中国、耐世特、比亚迪股份、波司登、中兴通讯、信义光能、枫叶教育、中国通号、中国太保、吉利汽车、敏实集团、中升控股、五矿资源、新华保险、中国财险、中国铁塔、李宁、中芯国际,跌幅前二十的有时代中国控股、佳兆业集团、康哲药业、新城发展控股、浙江沪杭甬、中国奥园、远洋集团、H&H国际控股、世茂房地产、中国金茂、中国海外宏洋集团、龙光地产、旭辉控股集团、金风科技、绿叶制药、绿城中国、融信中国、洛阳钼业、东岳集团、中国宏桥。(注:选取港股通标的中过去20个交易日日均成交额在5000万以上的标的)

5、发达市场行业表现:金融居前,医疗保健、公用事业落后;美国工业、可选消费居前,医疗保健、房地产落后;英国金融、通信服务居前,医疗保健、信息技术落后;德国非日常消费品、原材料居前,医疗保健、公用事业落后;法国金融、原材料居前,日常消费品、信息技术落后;日本非日常消费品、信息技术居前,医疗保健、公用事业落后。

附二、美股涨跌幅周表现显胶着

1)美股财报受挑剔使得其推动力偏弱,欧美PMI平淡,美股高位震荡;

2)板块方面,医疗保健受政策压制连续两周领跌,利率敏感的金融居前,而地产、公用事业、电信则落后,其他板块方面,工业、信息技术、可选消费、日常消费品强于指数,材料、能源弱于指数;

3)个股涨跌幅来看,涨幅居前的知名公司有高通、美国联合租赁、西部数据、迪尔、怪物饮料、霍尼韦尔、百事公司、通用电气、IPG光电、固特异轮胎、泰森食品、英特尔、微芯科技、耐克公司、洲际交易所、花旗集团、美光科技、梅西百货、塔吉特、罗克韦尔自动化、美国网存、加拿大鹅、黑石集团、拼多多、凯雷集团、诺亚财富、台积电、凌云半导体、汽车之家、路坦力,跌幅居前的有再生元制药、直觉外科手术机器人、艺电、美泰公司、默克集团、瓦里安医疗、亚力兄制药、赛默飞世尔、纽蒙特矿业、礼来公司、爱迪生国际、辉瑞制药、好未来、斯凯奇。

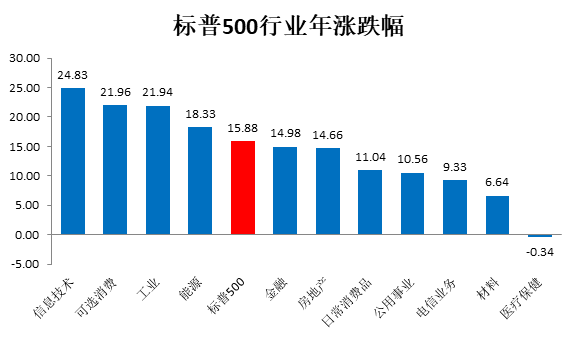

标普500行业年涨跌幅

年涨跌幅:标普+15.88%,涨幅居前的是信息技术(+24.83%)和可选消费(+21.96%),涨幅落后的是医疗保健(-0.34%)和材料(+6.64%)。截止上周,标普+15.98%,涨幅居前的是信息技术(+23.45%)和可选消费(+20.59%),涨幅落后的是医疗保健(+4.46%)和材料(+7.28%)。

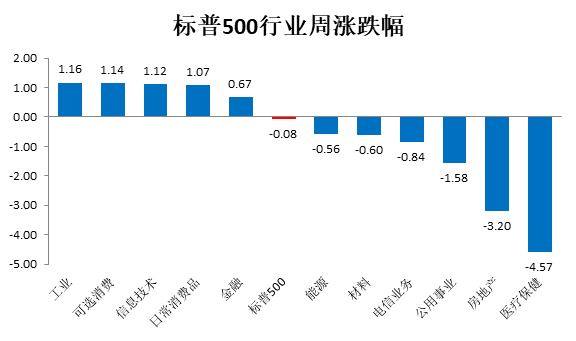

标普500行业近一周涨跌幅(总市值加权平均)

标普-0.08%,涨幅居前的是工业(+1.16%)和可选消费(+1.14%),涨幅落后的是医疗保健(-4.57%)和房地产(-3.20%)。上周标普+0.51%,涨幅居前的是金融(+2.06%)和可选消费(+1.19%),涨幅落后的是医疗保健(-2.46%)和能源(-0.18%)。

- 上一篇 没有了!

- 悟空投资鲍际刚:踏平坎坷成大道,斗罢艰险又出发! 下一篇